La prioridad para los observadores del mercado debería ser: los suministros rusos, la demanda china y la producción de petróleo de esquisto de EE. UU., en ese orden, donde termina el mercado del petróleo.

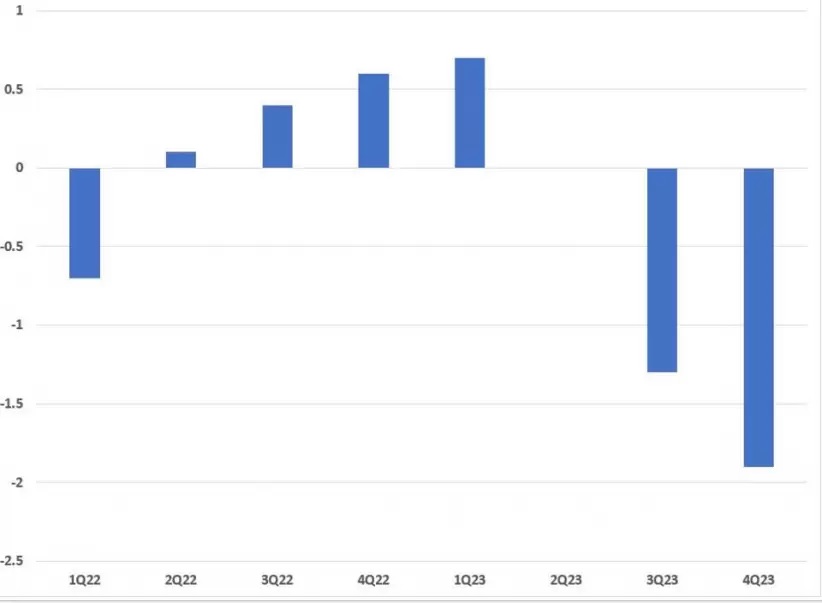

Aunque la tira de futuros no lo refleja, muchos anticipan un mercado petrolero mucho más ajustado en el cuarto trimestre. Jeff Currie de Goldman Sachs ha pronosticado que los precios alcanzarán los US$ 110 en el tercer trimestre, en línea con las expectativas de la Agencia Internacional de Energía (AIE) de que el mercado se contraerá significativamente en ese momento, como muestra la siguiente figura.

Esencialmente, el mundo deberá reducir los inventarios en 1,6 mb/d en la segunda mitad de este año, o la OPEP+ debe aumentar la producción en esa cantidad, o los precios subirán si se cumplen las expectativas de la AIE.

"Ay, ahí está el problema", como dijo Hamlet mientras hacía una barbacoa. La AIE, como todos los demás que hacen pronósticos a corto plazo, tiene que hacer numerosas suposiciones sobre el comportamiento de varios gobiernos, lo que multiplica enormemente la incertidumbre sobre el equilibrio del mercado.

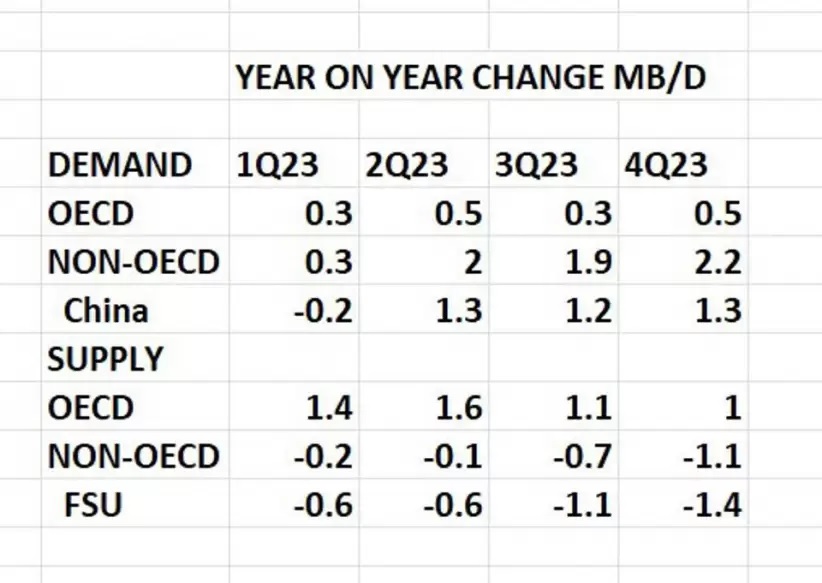

La siguiente tabla muestra los cambios proyectados para las principales variables. Lo más destacable: expectativas de una caída de 1 mb/d del petróleo ruso, que se basa en el supuesto de que las sanciones y el precio tope reducirán sus ventas. Hasta ahora, eso parece cuestionable, en cuyo caso el equilibrio sería mucho menos ajustado.

Un desarrollo poco notado es el cambio en la perforación en países como Angola y Nigeria. Su producción en enero estuvo 840 tb/d por debajo de su cuota asignada, lo que ha sido un factor que respaldó los precios el año pasado.

Esto se debe completamente a la baja perforación durante la pandemia, especialmente en Nigeria, donde la perforación se redujo de quince años de perforación en 2019 a siete en 2021.

En enero, la cantidad de plataformas había aumentado a trece, mientras que Angola, donde la cantidad de plataformas había disminuido y promediado hasta cuatro durante los últimos años, ahora tiene nueve en funcionamiento.

Esta mayor actividad debería restaurar parte de la producción perdida desde la pandemia. Los niveles de producción de 2019 fueron esencialmente los mismos que la cuota actual. Naturalmente, una mayor producción no ocurrirá de la noche a la mañana y la pérdida total no se recuperará por completo a corto plazo, pero para fines de 2023, los dos podrían ver una producción 300-400 tb/d más alta que ahora.

Conoco, ENI y Repsol, otros operadores históricos en Venezuela, han realizado movimientos que podrían restaurar algunas de sus operaciones. El impacto final podría ser un aumento en la producción venezolana de otras 200-300 tb/d para fin de año, aunque esto podría ser optimista.

Finalmente, el sector petrolero ruso será clave para el equilibrio del mercado a fines de 2023. Si la producción rusa 'solo' disminuye en 400 tb/d, habrá poca necesidad de que otros miembros de la OPEP+ aumenten la producción.

Lo cual es bueno, porque no está claro si están dispuestos a hacerlo. Si el Brent sube 10 US$/barril, ¿aumentarán la producción los productores del Golfo? Presumiblemente, eso requeriría un acuerdo de la OPEP+ que podría ser difícil de lograr, pero si los saudíes lo quieren especialmente, entonces sería difícil para los demás evitarlo. Los saudíes son la fuerza irresistible, y los demás son más un objeto obstinado que inamovible.

Haciendo una suposición moderadamente optimista sobre la producción de Angola, Irán, Nigeria y Venezuela, donde la producción al final del año ha aumentado en 600 tb/d, significa que hay inventarios adicionales de casi 100 millones de barriles.(Fuente Forbes US-Michael Lynch)